『植田日銀ショック』2024/8/5日本株の歴史的大暴落のまとめ

2024/8/5の日本株は歴史的な大暴落となりました。

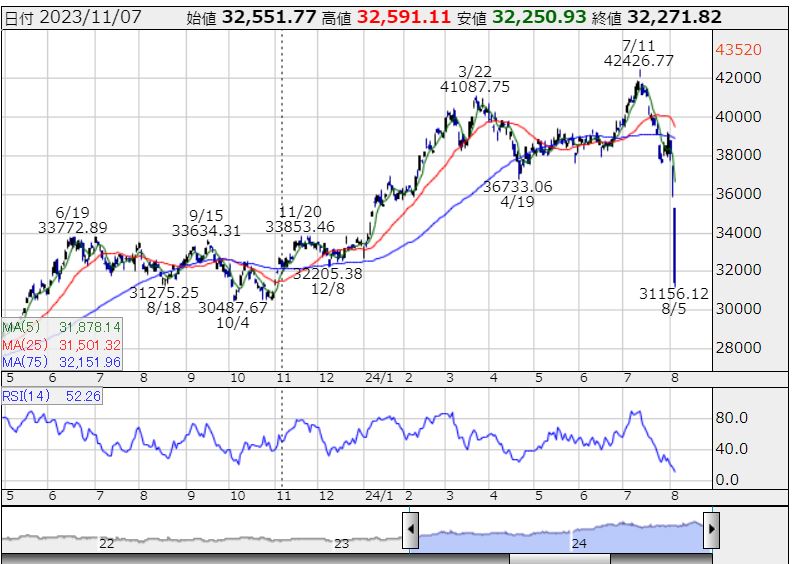

日経平均の下落幅(単日)としては4451.28円 -12.4% 終値 31,458.42円

これはブラックマンデーの1987年10月20日(3,836円)を超える記録だそうです。

下落率では、7/11の最高値42,224円を起点にすると、5日前の3週間で25%にもなります。下落幅、下落率を過去と比較するのはナンセンスかもしれませんが、リーマンショック、東日本大震災、コロナショックに匹敵する大暴落であることは間違いありません。短期間での下げのスピードは体感、コロナショックをはるかに上回りました。サーキットブレーカー発動。とんでもない暴落でした。

S安797銘柄はコロナショックの最悪期をはるかに超えた。

↓2024/8/9の日足

歴史的大暴落の翌日8/6は逆に大暴騰。上げのサーキットブレーカーが発動されました。

大暴落の原因は?

一般的に言われていることをまとめます

・日銀利上げ 継続利上げ タカ派への転換

7/31の金融政策決定会合で、0.25%の利上げが決定されました。これは市場にとってはやや意外な結果だったと思います。市場にとって悪かったのはその後の植田さんの会見です。今後も継続的な利上げを行うことを強く強調する非常にタカ派な内容でした。市場が容易に織り込めない言い方が非常に良くなかったと思います。

・円高へのトレンド転換

利上げを受けて、さらなる円高への転換。160円/ドルという下駄をはかせてもらっていたものが、一気に逆回転する懸念がでたから。

・リセッション入り懸念

・円キャリートレードの逆回転

大暴落後にニュースで知ったこと。素人にはよく分からんのでチャットGPTに聞いてみた。

日銀植田総裁のタカ派転身で突然円高の懸念が起こり、円キャリートレードでウハウハだったヘッジファンドなどがリスク回避に殺到した、という事らしい。

・SNSによる恐怖の増大

個人的にはSNSによる恐怖の増大が今回の大暴落にかなり影響していると思っています。

暴落前の信用買い残は4.9兆円。18年ぶりの高水準でした。

年初からの上げ相場で調子に乗った投資家がハイレバで株を買っていたわけです。ロングで含み益の投資家は「下がったら売り逃げたい」という気持ちが常に心の奥底にあります。プロスペクト理論の損失回避ですね。SNSで「意外な利上げ」「円高転換」「景気後退懸念」などというニュースが流れると不安になってきます。信用余力も感情も余裕がない状態で少し株価を押し下げられると、我先に株を売り逃げに走ります。板の下にぶつけて売る展開、売りが売りを呼ぶ展開になり、大暴落となったわけです。

めちゃくちゃやられました

僕もそんなアホな投資家の一人でした。対資産で、ロング2.3倍 ショート0.6倍 程度であったため、めちゃくちゃ資産が減りました。7/31から8/6までで約41.5%下落していました。資産がほぼ半分ですよ…

8/5はなんとかポジションを維持した

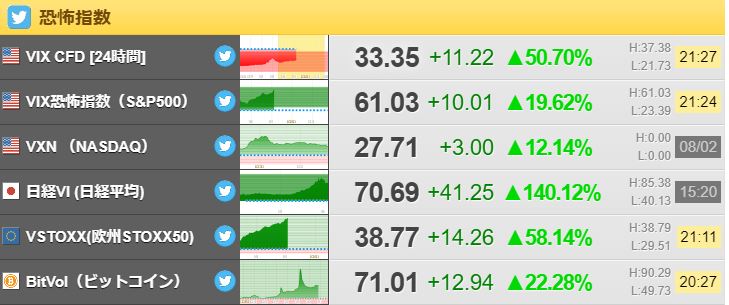

S安が800銘柄近い8/5は正に陰の極。市場が恐怖一色でした。

「マーケットが壊れた」「リーマンショックの再来か」「これからとんでもないことが起こる」

さらなる下落を示唆する情報がこれでもかと流れていました。

ただ、暴落指標、S安多発からみてセリングクライマックスの雰囲気はあったため、なんとかポジションを維持することができました。ネットロング1.8倍程度だったと思います。

理想の対応はどうしたらよかったのか?

7/31の意外な利上げでポジションを減らすことは無理でした。ショートカバーなのか上げて終わったので。

利上げで銀行が売られていました。この違和感に警戒していた凄腕の方がいましたね。普通は銀行に追い風なので。「景気後退で利上げができなくなることを織り込んでいる?」など警戒すべきでした。

決断できるとしたら、8/2の直近安値割れでしょう。7/31の大陽線を完全に否定する形でした。ここで信用を全部切れていればかなりパフォーマンスに貢献したと思います。さらに現物長期以外は切るべきだったと思います。中途半端にネットロングを維持してしまったのが敗因でした。

「逆にいったときの崩壊を想像できたか」

この感覚が有無が非常に大きい。

株価は上がりすぎたり下がりすぎたりします。一方向にブレイクすると予想以上の動きをすることがあります。 投資家のポジションの状況から、パニック売り、追証回避の売りを想像できていれば、守備に回ることができました。結局、想像力の欠如が今回の資産半減の原因だったわけです。

次に大暴落が来そうなときはどうするか?

「この暴落を回避できたのか」

改めてシミュレーションしても無理だったと思います。デイトレーダーではないので常にポジションを持っています。含み益がのっている株を暴落のたびに売っていては利益を伸ばすことはできません。ポジション調整はできても、完全な回避は無理だったと思います。

でも資産41.5%減は自分の未熟さが原因でした。次の暴落時にはどうすべきかまとめておきます。

・みんなが儲かっている時は本当に注意する

「信用買い残が過去最高水準」「SNSで投資セミナーが目立つ」「個人投資家の損益報告が活発」相場参加者の浮つきはそこかしこに観測されていました。ここで同じようにハイレバでロングしていては必ずやられます。

膨れたポジションは必ず縮みます。総ロングでバイバイ。上げ相場に別れをつげるのです。

レバレッジ(借入)でパンパンにロングがはられている状態は一つの悪材料で簡単に崩れてしまいます。人が強気すぎる相場は気をつけなければなりません。

・織り込まれていない材料に注意

植田総裁の継続的な利上げは市場にとっては容易い織り込めない材料でした。このように市場が織り込めていない材料がポンと来た時、警戒を高めることができるかが大切です。

・暴落局面の対応を決めておく

投資手法はそれぞれ違うため「自分はどうするか」前もって決めておく必要があります。

僕なら「3か月の時間軸の信用はすべて売る」「現物長期は維持」「セリクラで入れられる資金を確保」するなどです。

・暴落を感じたらとにかくポジションを減らせ!ショートで対応しない!

暴落初動から徐々にファンダメンタルが機能しない状況へと変化していきます。

含み益の乗った銘柄、人気銘柄、信用買い残が多い銘柄ほどクラッシュで売られます。追証回避の売りは理性もクソもありません。それゆえチャンスもあるわけですが。

暴落局面の最後がセリングクライマックス、いわゆるセリクラです。パニック売りの最終局面といえる状況です。売りが売りを呼び、優良銘柄でもとんでもない安値で投げ売られます。

暴落をショートで回避するのは非常に難しいです。ロングがファンダ無視でとんでもない安値で売られるため、ショートを相当積まないと補填できないからです。ロング、ショートのポジションが多いと、底値のボラティリティでメンタルがやられます。

セリクラまではポジションを減らして耐えるしかありません。できれば、暴落の初動でポジションを大きく減らすのが理想です。セリクラで買い向かう余力を確保するためでもあります。

・セリングクライマックスで買うための資金管理をする

セリングクライマックスではファンダメンタルは機能しません。グロース、バリューとかPER、ネットキャッシュなどといった指標は何の意味も成さなくなります。恐怖に駆られた投資家が「いくらでもいいから株を売りたい」と投げ売り商状になるからです。

セリクラは恐怖に駆られた投資家が値段無視で株を売ってくるため、普段ではありえない安値まで株価が下がります。ここを買うのです。セリクラ局面で買えた株は黄金になりえます。コサカスの多くはセリクラで買い向かっています。セリクラ局面で入れられる資金があるとベストです。

・暴落後には必ずチャンスがある

暴落後には必ずリバ局面があります。リバ局面でロングを持ってないと暴落からの回復がかなり遅れてしまいます。「セリクラでポジションを維持する」「セリクラでできれば買う」「リバ局面まで耐える」を意識したいです。

暴落後はさらなる下落を示唆するニュースが流れるものですが、みんなが警戒している時は意外と落ちないものです。過剰に織り込まれて下落した後なので、それ以上の悪材料がないと下がらないからです。

暴落するにも「買いのエネルギー」が必要です。たっぷり買った投資家が板の下にぶつけて売るから暴落するわけで、セリクラまで売り切ってしまうともはや売る人がいません。投げる人がいなければ株価は下がりようがないからです。

底値でみんなが警戒しているときは買えます。市場が落ち着けばファンダメンタルが機能するようになります。まともな勝負ができるようになるのはここからです。

コメント